¿Qué es la Tasa Interna de Retorno (TIR)? ¿Para qué se utiliza? En la siguiente columna vamos a recopilar toda la información sobre su significado, cálculo y ejemplos sobre la Tasa Interna de Retorno (TIR).

Tasa Interna de Retorno (TIR): Significado

La Tasa Interna de Retorno o TIR nos permite saber si es viable invertir en un determinado negocio, considerando otras opciones de inversión de menor riesgo. La TIR es un porcentaje que mide la viabilidad de un proyecto o empresa, determinando la rentabilidad de los cobros y pagos actualizados generados por una inversión.

Es una herramienta muy útil, ya que genera un valor cuantitativo a través del cual es posible saber si un proyecto es viable o no, considerando otras alternativas de inversión que podrían ser más cómodas y seguras.

La TIR transforma la rentabilidad de la empresa en un porcentaje o tasa de rentabilidad, el cual es comparable a las tasas de rentabilidad de una inversión de bajo riesgo, y de esta forma permite saber cuál de las alternativas es más rentable. Si la rentabilidad del proyecto es menor, no es conveniente invertir.

Para qué sirve la Tasa Interna de Retorno (TIR) a la hora de invertir

Vivimos en un mundo variable, que está experimentando cambios políticos, sociales y económicos que los mercados difícilmente logran anticipar. En este contexto, las personas tenemos un gran desafío a la hora de decidir dónde invertir nuestro dinero.

Existen muchas fórmulas de inversión, como por ejemplo las series de fondos, pero los negocios siempre serán una alternativa muy atractiva, y la TIR es muy útil para evaluar este tipo de inversión.

Hoy más que nunca, es necesario contar con parámetros que nos permitan entender el valor y el riesgo de una inversión, para que, de este modo, se pueda mitigar el clima de incertidumbre del mercado actual.

Cómo calcular la TIR

Para entender mejor el cálculo de la TIR, hay que conocer la fórmula VAN (Valor Actual Neto), que calcula los flujos de caja (ingresos menos gastos netos) descontando la tasa de interés que se podría haber obtenido, menos la inversión inicial.

Al descontar la tasa de interés que se podría haber obtenido de otra inversión de menor riesgo, todo beneficio mayor a cero será en favor de la empresa respecto de la inversión de menor riesgo. De esta forma, si el VAN es mayor a 0, vale la pena invertir en el proyecto, ya que se obtiene un beneficio mayor.

Fórmula de la TIR (VAN o Valor Actual Neto igualado a 0)

Veamos los componentes de la fórmula de la TIR para su cálculo y su representación:

- F representa los flujos de caja en cada periodo.

- I0 es el valor del desembolso inicial de la inversión.

- n es el número de periodos considerado.

Por lo cual el resultado de esta ecuación da por resultado un porcentaje, que luego será comparado con el porcentaje de interés que se haya definido como más seguro. Como su nombre lo indica, la TIR muestra un valor de rendimiento interno de la empresa expresado en porcentaje, y comparable a una tasa de interés.

Tasa Interna de Retorno (TIR): Análisis de la rentabilidad

Para realizar el análisis de viabilidad de la empresa, la tasa de rendimiento interno debe ser comparada con una “tasa mínima de corte”, que representa el costo de oportunidad de la inversión. Se trata de dos porcentajes que pueden ser comparados de forma directa, y el que sea mayor, representará entonces una mayor rentabilidad.

De esta forma, se puede realizar una comparación simple entre ambos porcentajes y de acuerdo a esta comparación se determina si el proyecto se debe o no se debe llevar a cabo. El análisis de la TIR es el siguiente, donde r es el costo de oportunidad:

- Si TIR > r entonces se rechazará el proyecto.

- Si TIR < r entonces se aprobará el proyecto.

Ejemplo de Tasa Interna de Retorno (TIR)

Para observar mejor el cálculo de la TIR, pongámoslo en práctica en un ejemplo numérico:

Supongamos que una persona quiere iniciar un negocio y que necesita una inversión inicial de 10.000 USD, y calcula tener ingresos anuales de:

- 4.000 USD durante el primer año.

- 5.000 USD durante el segundo año.

- 7.000 USD durante el tercer año.

De manera que tenemos la siguiente distribución:

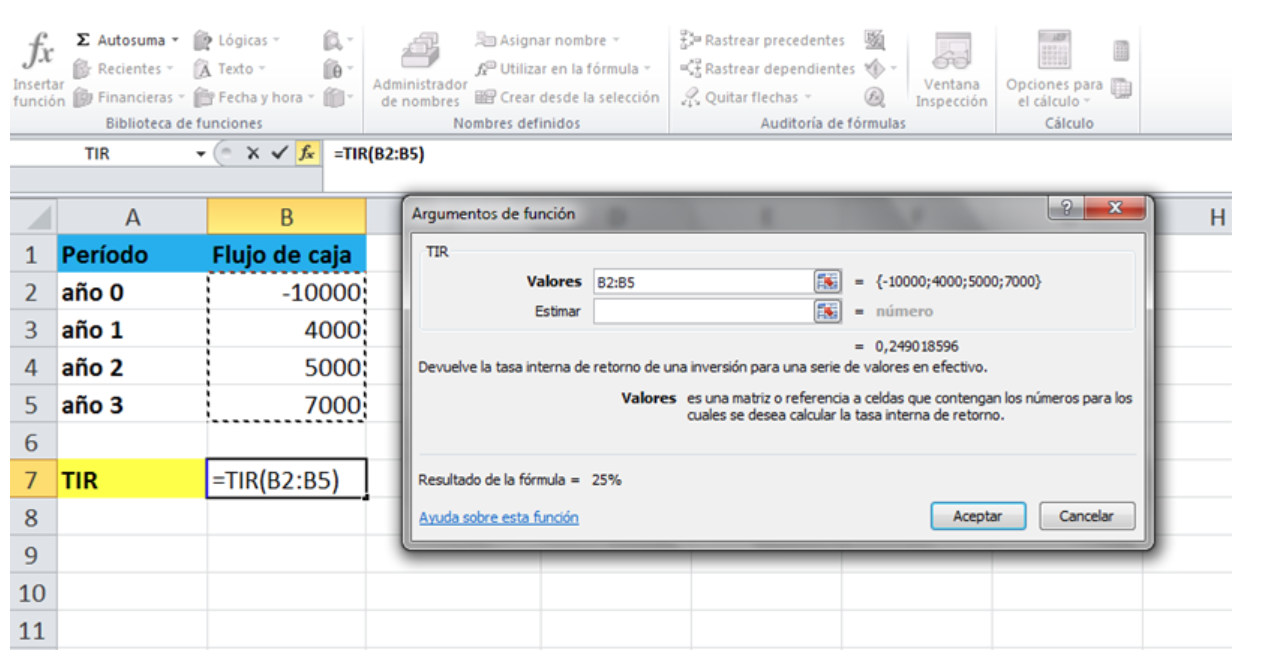

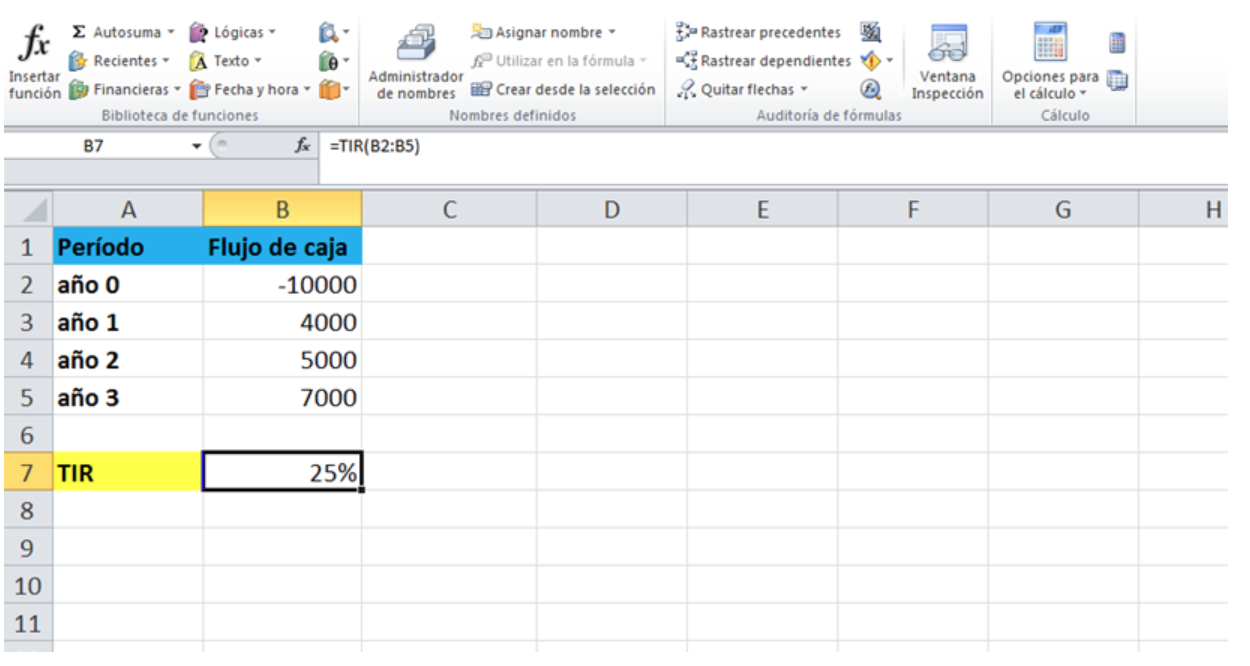

Estos valores los colocaremos en una tabla de Excel, con la cual podremos calcular fácilmente la TIR con la fórmula financiera que lleva su nombre. Sólo debemos seleccionar los valores de la tabla en la sección “Valores” de la fórmula TIR y obtendremos su valor:

Representación gráfica de la TIR

La Tasa Interna de Retorno como ya se mencionó es el punto en el cual el VAN es cero.

En este caso, si se representa en un gráfico el VAN de una inversión en el eje de ordenadas y una tasa de descuento o rentabilidad en el eje de abscisas, la inversión será una curva descendente. Ahora bien, el TIR es el punto donde esa inversión cruce el eje de abscisas, que es el lugar donde el VAN es igual a cero. La siguiente es una representación de la TIR.

En caso de que se desee representar la Tasa Interna de Retorno de dos inversiones se puede ver la diferencia entre el cálculo del VAN y la TIR (el punto donde se cruzan se llama intersección de Fisher):

¿Cuándo utilizar la TIR?

S

upongamos que tienes la oportunidad de invertir en una nueva empresa, y a la vez tu banco te ofrece un producto financiero de bajo riesgo con un 5% de interés. Bajo esta circunstancia, decides calcular el TIR de la nueva empresa, obteniendo por resultado un 8,7%. Con estos resultados, conviene invertir en la empresa, ya que obtendrás una rentabilidad mayor.

También podría ser el caso de que un emprendedor en busca de inversión te presente un business plan que contempla una rentabilidad positiva a 5 años. Antes de aceptar el proyecto, deberías calcular el TIR, teniendo en mente tu tasa mínima de corte, bajo la cual no estarás dispuesto a invertir.

Selección de proyectos en base a la tasa interna de retorno

A la hora de elegir cuál será el siguiente donde “k” es la tasa de descuento de flujos para el cálculo del VAN:

- Si TIR > k: El proyecto de inversión tendrá aceptación, la tasa de rendimiento interno obtenida es superior a la tasa mínima de rentabilidad exigida a la inversión.

- Si TIR = k: Se daría una situación como la que se daría en cas que el VAN sea igual a cero. En este tipo de escenario, la inversión se dará en caso que mejore la posición competitiva de la empresa y no existieran otras alternativas mejores.

- Si TIR < k: El proyecto se rechazará. Ya que No alcanzará la rentabilidad mínima que necesita la inversión.

Desventajas de la Tasa Interna de Retorno

Más allá de la facilidad para revisar proyectos de inversión, al reflejar la rentabilidad del proyecto, existen ciertas dificultades como los siguientes inconvenientes:

Hipótesis de reinversión de los flujos intermedios de caja

Permite suponer que los flujos netos de caja positivos sean reinvertidos a “r” y los flujos netos de caja negativos sean financiados a “r”.

La inconsistencia de la TIR

No permite garantizar el asignar una rentabilidad a cada uno de los proyectos de inversión, disponiendo de soluciones / resultados matemáticos sin un sentido económico como:

- Proyectos con varias "r" reales y positivas

- Proyectos sin "r" con sentido económico.

Consejos sobre la Tasa Interna de Retorno (TIR)

Es importante tener en cuenta que la TIR se basa en estimaciones de rendimiento futuro, las cuales pueden variar en el tiempo. Un proyecto depende de muchos factores, como el precio de los insumos, disrupciones tecnológicas, la gestión interna y muchos otros.

Otro problema es que en el caso de empresas que tengan flujos de caja que varíen entre números negativos y números positivos entre un periodo y otro, la fórmula de la TIR pierde su precisión. En estos casos se puede recurrir a una fórmula ajustada de la TIR.

Tampoco es recomendable utilizar solo la TIR para evaluar un proyecto, existen otros factores también muy importantes a considerar como el análisis fundamental, el riesgo del proyecto, el análisis costo-beneficio o las situaciones de contexto específicas.

Tasa Interna de Retorno (TIR): Conclusiones

En síntesis, la TIR es una herramienta muy importante para tomar la decisión de llevar a cabo un nuevo proyecto, ya que permite ponderar otras opciones de rentabilidad con menor riesgo y determinar si el proyecto es viable o no. Es importante considerarla como una herramienta más dentro de otros medios existentes para evaluar un proyecto, ya que por sí sola puede perder de vista otros aspectos que generen valor al proyecto.

Al generar un valor cuantitativo que puede ser comparado con otras opciones de rentabilidad, es una valoración de gran utilidad en tiempos como este, donde los cambios del mercado nos obligan a revisar constantemente nuestras inversiones.

Ahora bien, para finalizar es importante resumir lo anteriormente dicho sobre la tasa Interna de Retorno:

- La TIR permite determinar si una inversión se puede realizar, así como la jerarquización entre varios proyectos.

- Entre las inversiones ejecutables es preferible la que tenga una TIR más elevada.

- Algunas de las dificultades de las TIR es su cálculo y la posible inconsistencia e hipótesis de reinversión de los flujos netos de caja.

- Son ejecutables aquellas inversiones que tengan una TIR superior a la rentabilidad que se exige a la inversión (la rentabilidad puede calcularse de distintas formas).

- El método gráfico usa un rango de valores para la tasa de retorno (R) requerida, para luego, calcular el valor actual neto (VAN) de los flujos de efectivo para cada valor dado de R. En este caso: el punto en que el VAN=0 es el lugar donde también TIR=R.

- En excel, la fórmula para calcular el TIR se llama “tir”, para usarla solo se debe colocar en las diferentes celdas consecutivas los flujos de caja y en otra celda separada se deberá colocar el rango entero y te dará el resultado de la TIR.